-

Doconomy

API, RSE

-

BlackFin Capital Partners

capital-risque

-

Bunq

banque mobile, néobanque

-

Helios

néobanque

-

Green-Got

néobanque, RSE

Le système financier traditionnel est fortement critiqué aujourd’hui pour sa part de responsabilité dans le réchauffement climatique. Selon une étude menée par Oxfam France, l’empreinte carbone des grandes banques françaises représente près de 8 fois les émissions de gaz à effet de serre de la France entière. A ce rythme, elles nous emmènent vers un réchauffement à +4°C d’ici à 2100, loin de l’objectif de 1,5°C recommandé par les scientifiques. En confiant nos économies à ces banques, nous, consommateurs, participons donc indirectement aux réchauffement climatique.

Aujourd’hui, il y a une réelle prise de conscience environnementale, encore plus forte chez les millenials – qui représentent 1,8 milliards de personnes dans le monde – qui se sentent de plus en plus concernés et manifestent un appétit croissant pour de nouvelles solutions financières respectueuses de l’environnement et compatibles avec leurs engagements.

En tant que fonds d’investissement spécialisé dans le secteur financier, notre mission chez BlackFin est de comprendre ces tendances pour mieux façonner le futur des services financiers. En conséquence, il nous était impossible de passer à côté d’un tel mouvement de fond. Plus encore, nous avons la responsabilité de financer des projets qui esquissent un futur meilleur et investir dans la fintech verte est un moyen d’atteindre cet objectif.

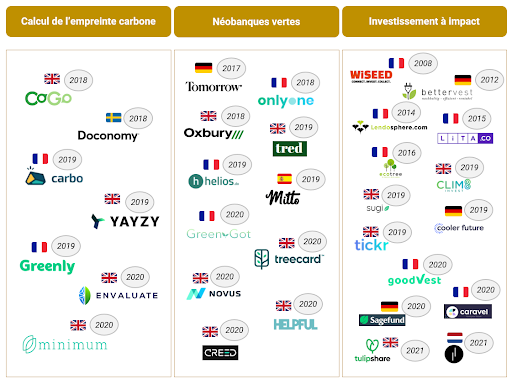

Dans ce premier volet BtoC, nous avons identifié trois grandes catégories d’acteurs :

- Les solutions de suivi et calcul de l’empreinte carbone;

- Les néobanques vertes;

- Et les plateformes d’investissement à impact.

Si cette catégorisation permet de bien comprendre les différents types de services offerts, elle trouve sa limite dans le fait que certains acteurs offrent plusieurs services à la fois. Par exemple, il arrive que certaines néobanques proposent également un outil de calcul de l’empreinte carbone ou proposent des recommandations d’investissement à impact. Nous avons donc décortiqué ces trois catégories, l’une après l’autre, afin de bien comprendre les opportunités de marché respectives et les défis auxquels ces solutions font face.

Les solutions de calcul de l’empreinte carbone, pour aider le consommateur à limiter son impact environnemental

En accédant aux données bancaires des consommateurs via l’open banking, ces solutions peuvent quantifier l’émission de carbone associée à chacune des transactions de leurs clients en se rapportant à la réglementation Taxonomie, qui fournit une nomenclature des différentes activités économiques.

Qui sont-elles ?

Des solutions comme Greenly ou Doconomy se sont d’abord positionnées en BtoC avant de proposer également une offre B2B. Elles permettent aux consommateurs de suivre au jour le jour leurs émissions de carbone et fournissent un scoring de leur empreinte carbone – parfois plusieurs en fonction des différentes catégories de dépenses (transport, loisir, alimentation, etc.). Cependant, il est difficile pour ces solutions d’assurer un scoring précis, étant donné qu’elles ont accès aux transactions globales mais pas aux détails des dépenses. Prenez une transaction au supermarché : il est impossible d’avoir accès au détail du ticket de caisse automatiquement, et donc d’avoir suffisamment de granularité sur les émissions de carbone liées aux achats du consommateur (viande vs. légume, plastique vs. carton, etc.). Afin de pallier à ce problème, ces solutions posent souvent des questions à l’aide de chatbots sur les habitudes de vie de leurs clients afin de pouvoir appliquer des pourcentages sur certains types de dépenses. Par exemple, sur une dépense en supermarché, on pourra vous demander si vous consommez beaucoup de viande ou non, ou si vous achetez des emballages en carton ou en plastique et appliquer un certain pourcentage sur l’ensemble de la note.

Quels sont leurs challenges ?

L’une des premières difficultés est celle de la précision du scoring, comme déjà évoqué. Un autre challenge a trait à la monétisation : ces solutions peinent à trouver un business model viable tant qu’elles sont proposées en produit standalone. C’est ce qui explique que certaines d’entre elles ont rajouté une autre brique produit (compte en banque, recommandation d’offsetting, etc.) tandis que d’autres ont basculé vers un modèle BtoB ou BtoBtoC. A titre d’exemple, Doconomy s’est récemment associé à Mastercard pour développer une suite d’outils à destination des détenteurs de carte bancaire afin qu’ils aient une vision de l’empreinte carbone liée à leurs dépenses. La fintech a également conclu un partenariat avec Klarna suivant un principe similaire. On comprend facilement en quoi ces acteurs peuvent apporter de la valeur à d’autres fintech et à des corporate, en leur permettant notamment de satisfaire les nouvelles attentes de leurs clients.

D’autres exemples de fintech qui ont changé de modèle…

C’est le cas de Carbo ou de Greenly, solutions de calcul de l’empreinte carbone initialement positionnées sur un modèle BtoC qui ont décidé d’adresser des clients BtoB. Aller sur un modèle BtoB permet dans certains cas d’avoir des « unit economics » plus saines – notamment grâce à de meilleurs ratios LTV / CAC. Cet indicateur permet aux investisseurs de comprendre la création de valeur d’un client sur le long terme ainsi que la rentabilité de sa stratégie marketing. De plus, et nous le verrons davantage dans notre deuxième volet dédié aux fintech vertes BtoB, dans un contexte où la dimension ESG prend de plus en plus d’importance pour les entreprises, tant du point de vue réglementaire que de la réputation, il existe un besoin croissant pour ces outils de mesure de l’empreinte carbone.

Les néobanques vertes – être une banque ne veut pas forcément dire polluer

En 2020, plusieurs néobanques vertes se sont lancées en France, dont Helios et Green Got. Les slogans de cette dernière donnent une idée assez juste de leur programme : « Reprenez la main sur votre argent », ou encore « Changez la finance avec nous ». Comme expliqué au début de notre échange, le constat est simple : les banques traditionnelles polluent – et ces néobanques vertes veulent proposer une alternative.

Qui sont-elles ?

Ces start-up offrent à leurs clients les mêmes services basiques qu’une néobanque (compte courant, IBAN, carte de crédit, paiement sans frais à l’étranger, etc.) tout en garantissant de l’argent propre – c’est à dire qu’elles ne financeront pas les énergies fossiles. Certaines néobanques vertes vont aussi proposer des cartes en bois, fournir des recommandations d’investissement ESG ou reverser une partie des frais d’interchange gagnés sur chaque transaction dans des projets de compensation carbone. C’est par exemple le cas de Treecard, qui utilise une partie de l’interchange pour investir dans des projets de reforestation. D’autres acteurs choisissent de mettre en place des partenariats avec des marques éthiques, comme la fintech londonienne Novus par exemple.

Quels sont leurs challenges ?

Comme pour la première catégorie d’acteurs évoqués, le principal challenge des néobanques vertes concerne les unit economics. Des acteurs aussi robustes qu’un Revolut, un N26 ou un Monzo ont prouvé qu’il était déjà difficile de trouver un modèle profitable en lançant une néobanque BtoC. C’est pourquoi ils font le pari d’atteindre des volumes importants, portés par une croissance ultra-rapide sur plusieurs géographies. En limitant leur marché à un public conscient des enjeux écologiques, les néobanques vertes risquent de restreindre de fait leur taille de marché adressable.

Cependant dans les faits on observe qu’elles peuvent compter sur le fervent engagement de leurs utilisateurs – ce qui contribue à la fois à faire baisser le coût d’acquisition au sein de leurs communautés d’utilisateurs et à booster l’usage et la rétention chez ces mêmes utilisateurs. Pour preuve, 30 % des utilisateurs de la néobanque allemande Tomorrow, qui a levé 14 millions d’euros au mois de septembre, l’ont choisi comme leur compte principal.

L’une des difficultés des néobanques vertes a trait à la multiplication des offres concurrentes – sachant que la menace peut venir aussi bien des néobanques classiques que des banques traditionnelles qui souhaiteraient proposer des offres plus vertes. Les exemples ne manquent pas : Bunq, néobanque hollandaise créée en 2012 qui a été valorisée à près de 2 milliards d’euros en juillet 2021, a sorti l’offre « Easy Green », grâce à laquelle des arbres sont plantés à chaque euro dépensé par ses utilisateurs. De la même manière, la banque italienne Banca Mediolanum a lancé la néobanque Flowe en avril 2020.

Cependant, les néobanques vertes sont les seules à avoir une image de marque intacte. Chez BlackFin Tech, nous pensons que les utilisateurs auront tendance à privilégier les néobanques dotées d’une vision environnementale forte et connue de tous et ce pour deux raisons : d’abord car les consommateurs veulent être sûrs que les fonds placés seront investis seulement dans des projets non néfastes pour l’environnement, et parce que le fait d’être client d’une néobanque verte impacte également positivement leur propre image.

Les nouvelles plateformes d’investissement, ces fintech qui permettent à leurs utilisateurs d’investir dans des projets verts

Un peu de contexte tout d’abord : selon la GSIA, l’investissement socialement responsable représentait 35 billions de dollars en 2020. Concrètement, cela signifie que plus d’un tiers des fonds en gestion de portefeuille sur les géographies d’Amérique du Nord, du Japon, d’Australie, d’Asie et d’Europe ciblent désormais des investissements socialement responsables. D’autre part, l’appétence des millenials pour ce genre d’investissements est deux fois plus élevée que chez leurs aînés. On pressent ainsi le potentiel de marché des plateformes offrant l’opportunité de soutenir des projets verts, durables et à impact.

Qui sont-elles ?

Sortie de terre avant 2015, la première génération de plateformes d’investissement à impact comprenait des plateformes de crowdlending et de crowdfunding. Certaines, comme Lendosphere.com, se sont spécialisées dans les projets durables, alors que d’autres étaient plus généralistes. Sur Wiseed par exemple, un particulier pouvait aussi bien soutenir des projets purement immobiliers que des projets à impact. Cependant, le ratio risque / retour sur investissement n’était pas toujours proportionné.

Une nouvelle vague de plateformes a émergé ces cinq dernières années, permettant aux particuliers d’investir dans toutes sortes de produits ESG : des actions, des fonds de pension, des arbres, etc. On voit également des plateformes permettant d’investir directement dans des fonds de private equity ou de venture capital spécialisés dans l’investissement à impact.

Quels sont leurs challenges ?

Dans le même temps, la concurrence commence à être rude sur le segment des applications d’investissement grand public. En mai 2021, la fintech allemande Trade Republic a levé une série C de 900 millions de dollars. Ce genre d’acteur pourrait tout à fait proposer des alternatives d’investissement vertes à leurs utilisateurs. Et à la différence des néobanques cherchant à ajouter des nouvelles offres green, ces plateformes ne seraient pas forcément impactées par le même problème d’image de marque…

_____

Par Solène Brébant, analyste d’investissement chez BlackFin Tech

Retrouvez l’article original en anglais sur le Medium de BlackFin Tech.